:الگوی نعلبکی چیست؟

نوع نادری از الگوهای بازگشتی دیده می شوند که شکل نعلبکی و یا به عبارتی کف گرد به خود می گیرند. که به آن الگوی نعلبکی گفته می شود. نعلبکی های کف، تغییر خیلی تدریجی دارند و در مدت زمان نسبتاٌ طولانی از روند نزولی به خنثی و سپس به روند صعودی تغییر می یابند. اینکه بگوییم الگوی یک نعلبکی کی کامل می شود کار تقریباٌ دشواری است و همینطور اینکه بگوییم قیمت ها تا کجا خلاف جهت حرکت میکنند مشکل است.

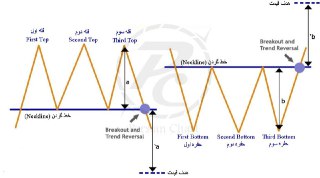

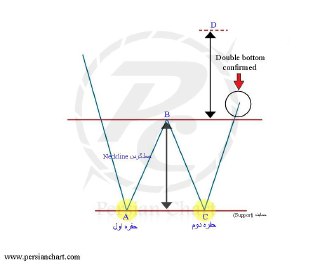

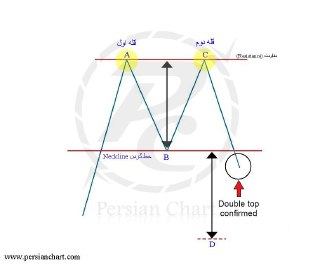

الگوی سقف و کف های سه قلو در واقع حالت خاصی از الگوی سر و شانه ها می باشند. تفاوت اصلی آنها در این است که نقاط سقف و یا کف آنها در سطوح یکسانی قرار گرفته اند. چارتیست ها اغلب با جدا دانستن الگوی سقف ها و کف های سه قلو با الگوی سر و شانه ها مخالفند. این گونه نام گذاری صرفاٌ جنبه آموزشی دارد زیرا هر دو الگو تقریبا مطلب واحدی را بیان میکنند.

در الگوی سقف و کف های سه قلو ، الگو زمانی کامل شده است که خط گردن با اعتبار شکسته شود.

نحوه پیدا کردن هدف قیمت:

تکنیک اندازه گیری هدف قیمت در این الگو به این صورت است که فاصله قله (در الگوی سقف) و یا حفره (در الگوی کف) سمت راست را محاصبه کرده و به همان میزان اندازه پس از شکست هدف قیمت را مشخص می نماییم./منبع:پرشین چارت

:anger: ۱-الگوی سر و شانه سقف:

این الگو بعد از یک روند صعودی شکل میگیرد و کامل شدن آن، نشاندهنده پایان روند صعودی است. الگو شامل سه سقف پیدرپی است که سقف وسط آن (سر) از دو سقف دیگر بالاتر تشکیل میشود؛ دو سقف در کنار سر که به عنوان شانه از آنها نام میبرند و تقریبا مساوی هستند.

کفهای ناشی از هر سقف به هم وصل میشوند تا خط حمایت (خط گردن) را تشکیل دهند.

همانطور که از نام آن مشخص است، الگوی سر و شانه سقف از یک شانه چپ، یک سر، یک شانه راست و یک خط گردن تشکیل میگردد. سایر فاکتورهای دخیل در الگو شامل حجم معاملات، شکست خطوط، هدف قیمتی و تغییر نقش حمایت به مقاومت هستند. در ادامه به هر بخش بطور جداگانه میپردازیم.

۱ – روند قبلی : قبل از تشکیل یک الگوی معتبر سر و شانه سقف، وجود یک روند صعودی لازم است. به عبارت دیگر اگر روند صعودی وجود نداشته باشد، عملا نباید به دنبال تشخیص الگوی سر و شانه سقف بود. (هر الگوی بازگشتی دیگر نیز چنین است و میبایست قبل از آن یک روند تشکیل شده باشد، وجود الگویی بازگشتی بدون وجود روند بیمعناست)

۲ – شانه چپ : روند صعودی است و شانه چپ در بالاترین نقطه روند تشکیل میشود. بعد از تشکیل این سقف، یک نزول رخ میدهد تا شانه چپ کاملا شکل بگیرد. کف تشکیل شده پس از شانه چپ معمولا بالای خط روند صعودی است و چنین به نظر میرسد که روند صعودی ادامه دارد.

۳ – سر : از کف شانه چپ افزایش قیمت شروع میشود، از قله قبلی نیز عبور میکند و سر را تشکیل میدهد. بعد از این سقف، کف دوم نیز شکل میگیرد که نقطه دوم خط گردن است. این کف معمولا خط روند را میشکند و اخطار پایان روند را صادر میگردد.

۴ – شانه راست : بعد از تشکیل نقطه دوم خط گردن، قیمت مجددا به سمت بالا حرکت میکند ولی نمیتواند به سقف قبلی برسد و کمی پایینتر (نزدیک به سقف شانه چپ) قله دیگری شکل میدهد که در این الگو به شانه راست معروف است.

ترجیح این است که دو شانه بصورت متقارن باشند و نزول قیمت از شانه راست، شکست خط گردن را در پی داشته باشد.

۵ – خط گردن : خط گردن از وصل کردن دو نقطه پایینی ۱ و ۲ شکل میگیرد. نقطه ۱ نشانگر نقطه پایین شانه چپ و آغازگر سر، و نقطه ۲ نیز نشاندهنده پایان سر و شروع شانه راست است.

بسته به رابطه بین دو نقطه پایین، خط گردن میتواند شیب نزولی یا صعودی داشته باشد یا اینکه کاملا افقی شود. شیب خط گردن روی درجه نزولی بودن الگوی سر و شانه سقف اثر میگذارد؛ یک خط گردن با شیب نزولی، نشاندهنده الگویی نزولیتر است.

گاهی اوقات بیش از ۲ نقطه پایین را میتوان در خط گردن رسم شده مشاهده کرد.

۶ – حجم معاملات : در حین تشکیل الگوی سروشانه سقف، حجم معاملات نقش مهمی در تایید این الگو بازی میکنند. حجم معاملات را میتوان از طریق یک اندیکاتور (مثلا Chaikin Money Flow یا OBV) یا به سادگی با بررسی سطوح حجم بررسی نمود. در حالت ایدهآل ( و نه همیشه ) حجم معاملات در طول تشکیل شانه چپ باید بیشتر از زمانی باشد که “سر” تشکیل میشود. کاهش حجم در زمان تشکیل سر که به عنوان یک سقف جدید است، یک اخطار برای شکست روند به شمار میروند. اخطار بعدی زمانی صادر میشود که حجم معاملات در زمان کاهش قیمت از “سر” افزایش مییابد.

همچنین تایید دیگر این الگو زمانی است که افزایش حجم معاملات را در زمان کاهش قیمت از سقف شانه سمت راست، شاهد باشیم.

۷ – شکست خط گردن : تا زمانی که حمایت خط گردن شکسته نشده است، الگوی سر و شانه سقف هنوز کاملا نشده و روند نیز به نزولی تبدیل نشده است. در حالت ایدهآل شکست خط گردن باید بصورتی قاطعانه (با حجمی زیاد) رخ دهد.

۸ – تبدیل حمایت به مقاومت : وقتی حمایت شکسته میشود، معمولا به خط مقاومت تبدیل میگردد. گاهی اوقات قیمت به حمایت شکسته شده بر میگردد (پولبک میزند) و یک شانس فروش به معاملهگران میدهد تا از بازار خارج شوند.

۹ – هدف قیمت : پس از شکست حمایت خط گردن، میزان کاهش قیمت از طریق محاسبه فاصله بین خط گردن و سقف سر بدست میآید. این فاصله از زیر خط گردن تا پایین محاسبه میشود تا هدف قیمت مشخص گردد. هر هدف قیمتی را میبایست یک قیمت تخمینزده شده دانست و باید موارد دیگر را نیز برای تشخیص تارگت در نظر داشت. سایر فاکتورهای دخیل در هدف قیمتی را میتوان شامل سطح حمایت قبلی، فیبوناچی اصلاحی و میانگین متحرک بلندمدت دانست.

الگوی سر و شانه سقف یکی از متداولترین الگوهای بازگشتی است که شکل میگیرند. مهم است که به یاد داشته باشید این الگو بعد از یک روند صعودی تشکیل میشود و اگر الگو تایید شود یک نزول بزرگ در انتظار قیمت خواهد بود./منبع : سایت باشگاه

انواع الگو های بازگشتی:

1-الگو برگشتی سر و شانه

2-الگو برگشتی سقف ها و کف های سه قلو

3- الگو برگشتی سقف ها و کف های دو قلو

4- الگو برگشتی نعلبکی

5-الگو برگشتی V یا اسپایک

آمار

وب سایت:

آمار

وب سایت: